Impacto del diferimiento de créditos en el Sistema Financiero

En los últimos días, la Cámara de Senadores aprobó una nueva Ley para ampliar el diferimiento de los créditos de personas y pymes hasta el mes de diciembre de 2020. Es de esperar que en la Cámara de Diputados también se obtenga una votación favorable considerando la mayoría del partido político opositor.

Las entidades que agrupan a diferentes gremios del sistema financiero, como Asoban, Finrural, Asofin y las Cooperativas Abiertas, han rechazado esta ley, considerándola como una medida política que puede generar efectos negativos en el Sistema Financiero.

Los empresarios, por su parte, han aplaudido la medida, en especial en aquellos sectores económicos en los que los Ingresos han disminuido de forma significativa, como el Transporte, Comercio y otros.

En primera instancia es un problema de Liquidez

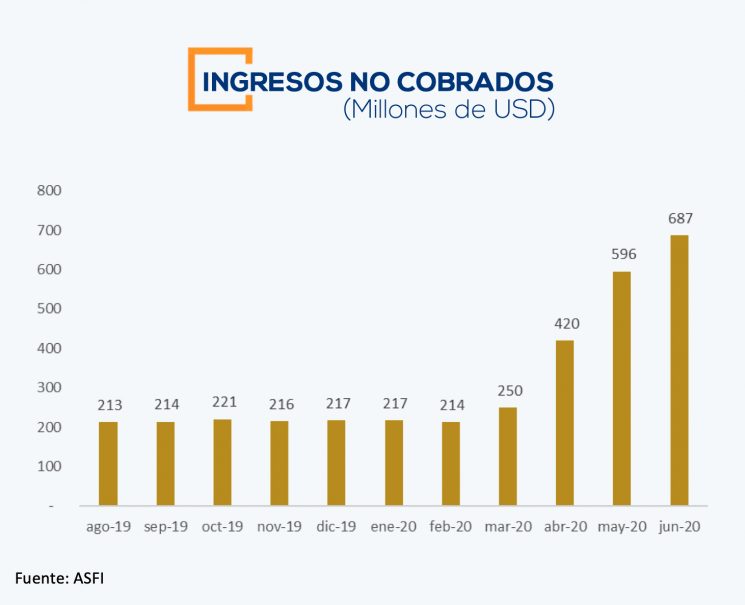

Los ingresos que la banca no ha cobrado en los meses de cuarentena rígida, se han ido acumulando en una cuenta denominada Productos devengados por cobrar. Históricamente, la banca contaba con un ingreso no cobrado de USD 215 millones, valor que aumentó de forma significativa desde el mes de marzo y que a junio alcanza un valor de USD 687 millones.

En los últimos cuatro meses, la banca dejó de cobrar USD 473 millones. Esta no es una pérdida, ya que en algún momento futuro (asumiendo que los clientes pueden pagar) se podrá hacer efectivo este cobro. Sin embargo, a fin de dar continuidad al negocio, los Bancos tuvieron que recurrir a préstamos del Banco Central.

Diferir créditos nuevamente demandará más emisión monetaria

Una nueva ampliación del diferimiento de créditos hasta diciembre, demandaría que el Banco Central vuelva a realizar préstamos a la banca. De hecho, en los últimos meses se tuvieron que recurrir a algunas medidas para inyectar liquidez y permitir que la banca cumpla sus obligaciones que principalmente se distribuye en: i) intereses a los depositantes, ii) salarios y ii) servicios con proveedores.

La inyección de Liquidez del Banco Central se produjo en dos etapas:

- Etapa 1: En el mes de marzo, el Banco Central inyectó recursos por USD 500 millones a través del sistema de pensiones (AFPs) para que sea dirigido al sistema financiero.

- Etapa 2: En el mes de julio, el Banco Central redujo el encaje legal, liberando recursos por aproximadamente USD 600 millones.

En total, han sido inyecciones de Liquidez por USD 1.100 millones que tuvieron que ser implementadas mediante creación de dinero, que es una medida riesgosa en caso tenga que repetirse varias veces y de forma continua por un potencial efecto en la tasa de inflación.

Se podría observar una restricción crediticia en el segundo semestre

Con recursos limitados por las políticas de diferimiento, la banca posiblemente no cuente con los medios suficientes para hacer préstamos a empresas, que durante el segundo semestre de cada año generan un importante movimiento económico, en especial de cara a compras de fin de año y al financiamiento de proyectos relacionados con inversión pública. Entonces, restricciones de crédito pueden dañar aún más a la economía y limitar la esperada recuperación económica.

Lo que se tendría que incentivar es una negociación abierta entre la banca y los sectores económicos más perjudicados, de forma tal que los diferimientos sean un acuerdo pactado entre privados y no una imposición para el total de los préstamos.